Kierowco, czy wiesz wszystko o swoich szkodach?

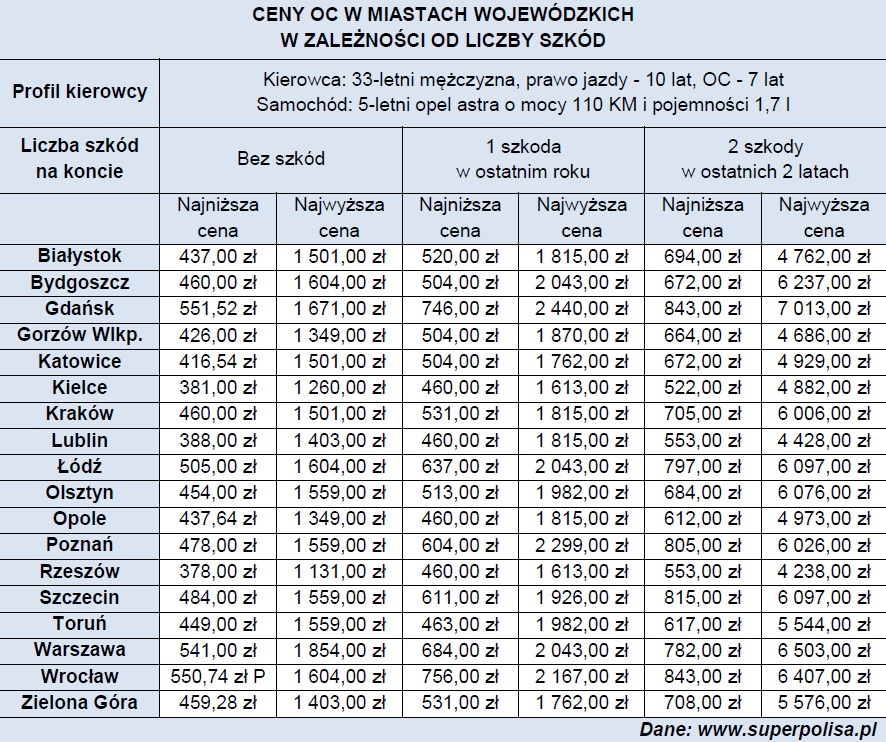

Im więcej szkód kierowca ma w swojej historii jazdy, tym więcej zapłaci za obowiązkowe OC. Jedna tylko drobna kolizja wystarczy, aby najniższa cena ubezpieczenia wzrosła o minimum 25% – wynika z wyliczeń porównywarki ubezpieczeń Superpolisa.pl.

Żaden z ubezpieczycieli nie może odmówić klientowi sprzedaży ubezpieczenia OC. Każdy ma natomiast możliwość kształtowania cen po swojemu, a to w praktyce oznacza, że różni ubezpieczyciele za tę samą, obowiązkową ochronę żądają zapłaty różnych kwot. Co istotne, wszystkie firmy stosują do wyceny te same kryteria* i w pierwszej kolejności patrzą na historię jazdy posiadacza samochodu, który zgłosił się po OC. Pod uwagę brana jest liczba szkód, które ubezpieczany ma na swoim koncie.

– Cena OC ma w oczach ubezpieczycieli odzwierciedlać, jak duże jest ryzyko wypłaty odszkodowania po sprzedaży polisy danemu kierowcy. To naturalne, że ktoś, kto notorycznie powoduje szkody komunikacyjne (wypadki czy stłuczki) jest klientem podwyższonego ryzyka i płaci więcej, ale w rzeczywistości już nawet jedna, niewielka szkoda na koncie potrafi podnieść podstawową cenę OC o kilkadziesiąt procent – tłumaczy Bartłomiej Behnke z porównywarki ubezpieczeń.

Superpolisa.pl przygotowała wyliczenia cen OC dla przykładowego kierowcy: 33-latka z Warszawy, posiadacza 5-letniego opla astry. Bez szkód na koncie ceny na rynku wahałyby się dla niego od 541 zł w jednym z towarzystw do 1854 zł w innym. Gdy natomiast do jego profilu jazdy dodano jedną szkodę w ostatnim roku, najniższa cena urosła do 684 (wzrost o 26%), a najwyższa do 2043 zł. Ile mieszkaniec Warszawy musiałby zapłacić, gdyby na koncie miał dwie szkody na przestrzeni dwóch minionych lat? W takiej sytuacji nie kupiłby OC taniej niż za 782 zł (wzrost o 44%), a w skrajnym przypadku cena przekroczyłaby aż do 6500 zł. To z jednej strony pokazuje, jak bardzo wypadki i stłuczki wpływają na ceny, z drugiej natomiast uświadamia, że wszyscy kierowcy, nie tylko ci z rysami na historii jazdy, powinni przed zakupem OC rozejrzeć się wśród wielu różnych ofert, aby przez nieuwagę nie zapłacić zbyt wiele.

– Warto, aby kierowcy pamiętali, że ubezpieczyciele każdą szkodę traktują w jednakowy sposób. Spowodowanie większych lub mniejszych zniszczeń nie ma dla nich żadnego znaczenia – szkoda zawsze traktowana jest po prostu jako jedno zdarzenie, niezależnie od poziomu wypłacanej w związku z nim rekompensaty – dodaje Bartłomiej Behnke.

Kto informuje ubezpieczycieli o szkodach?

Od 2004 roku dane o ubezpieczeniu OC (od 2006 r. również o AC), wypadkach lub kolizjach zgłoszonych do ubezpieczycieli oraz wypłacanych przez nich odszkodowaniach gromadzone są w Ośrodku Informacji Ubezpieczeniowego Funduszu Gwarancyjnego. Według szacunków Funduszu każdego roku do bazy danych trafiają informacje o 1,8 miliona zdarzeń drogowych. To na tej podstawie towarzystwa ubezpieczeń weryfikują historię jazdy każdego klienta z osobna, a w oparciu o te informacje wyliczają składkę OC, dopasowując ją do własnej polityki cenowej.

– Wszyscy ubezpieczyciele działają w oparciu o samodzielnie opracowaną tabelę stosowanych zniżek i zwyżek, w której wskazane są procentowe wartości o jakie obniżana jest podstawowa składka OC w przypadku okresu jazdy bez szkód lub podwyższana, jeśli właściciel samochodu nie jeździł bezszkodowo. Kierowca „wchodzi” na wysoki poziom zniżek, gdy nie ma wielu zdarzeń drogowych na koncie. Co przy tym istotne, jedna kolizja czy wypadek nie zerują całkowicie wypracowanej zniżki, lecz powodują jedynie jej obniżenie podczas następnego zakupu OC – tłumaczy Bartłomiej Behnke.

Dostęp za pośrednictwem OI UFG do wszystkich danych na temat historii jazdy czy ubezpieczenia mają nie tylko towarzystwa ubezpieczeniowe czy takie instytucje jak policja, Rzecznik Ubezpieczonych czy Polska Izba Ubezpieczeń. Każdy kierowca może poprosić Fundusz o udostępnienie zgromadzonych informacji, ale wyłącznie na swój temat. Nie ma zatem możliwości, aby np. sprawdzić szkodowość pojazdu, który zamierza się kupić – to mógłby zrobić wyłącznie jego właściciel.

* Za Rzecznikiem Ubezpieczonych można podać następujące kryteria ustalania cen OC:

– dotychczasowy przebieg ubezpieczenia (szkodowość),

– wiek osoby ubezpieczającej pojazd,

– pojemność silnika ubezpieczanego pojazdu,

– miejsce zamieszkania/przebywania ubezpieczonego,

– przeznaczenie ubezpieczanego pojazdu,

– marka pojazdu, a niekiedy również jego kolor,

– zawieranie ubezpieczenia w pakiecie z innymi produktami (np. AC, Assistance, NNW itp.),

– inne czynniki, m.in. wiek pojazdu, wykonywany przez właściciela zawód itp.